税制上の

優遇措置について

個人によるご寄附の場合

確定申告をすることにより、所得税について寄附金控除(所得控除)の適用を受けることができます。所得控除における寄附金の合計額は総所得金額の40%相当額が限度です。

※国立研究開発法人への寄附は個人所得税における税額控除の対象外です。

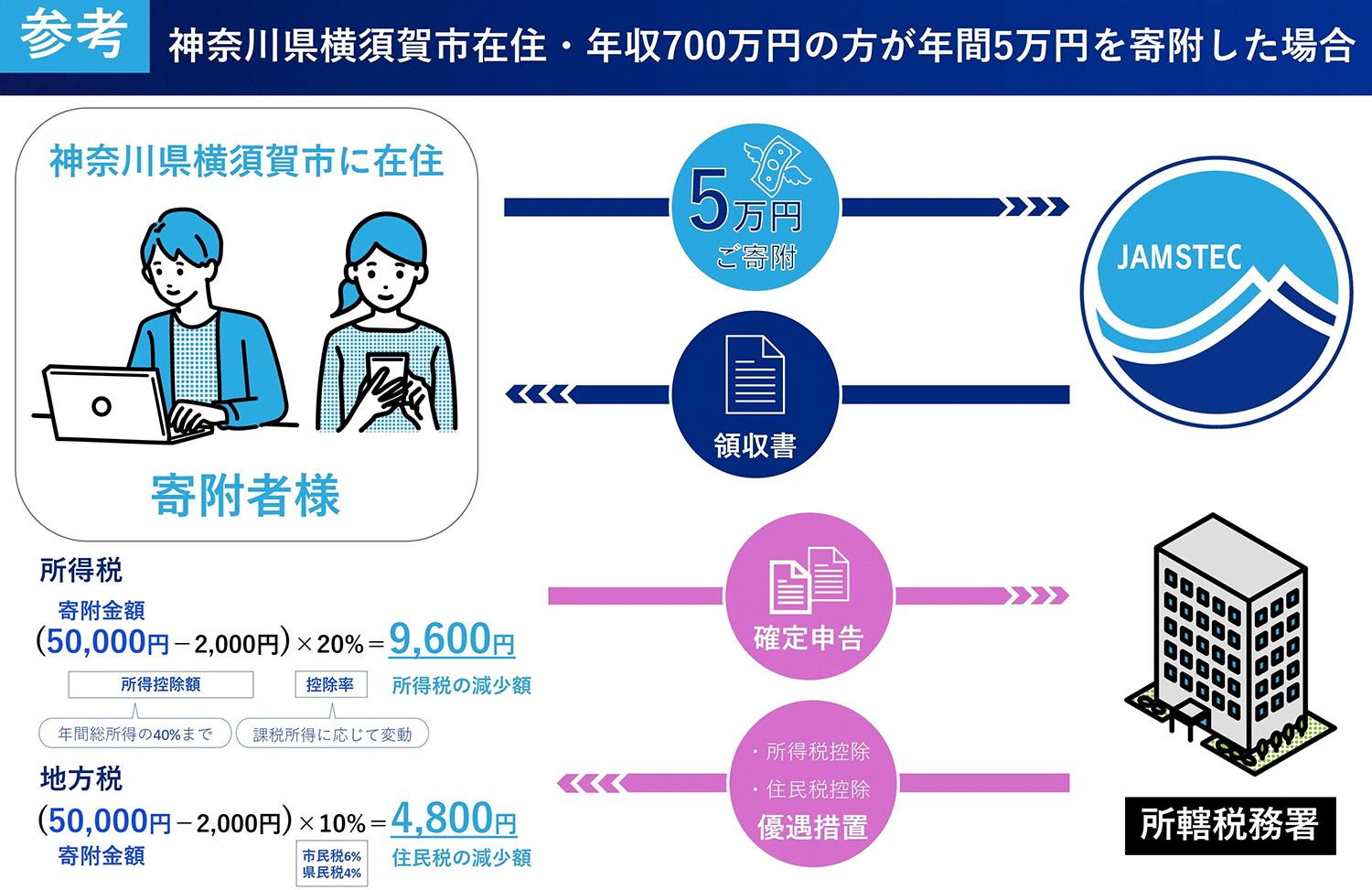

また、お住まいの地域の自治体がJAMSTECへの寄附金を条例で寄附金控除対象としている場合、個人住民税(県・市町村民税)の寄附金税額控除を受けることができます。県と市区町村のどちらも指定している場合は、それぞれ控除されます。

税制上の優遇措置 ❶:

所得税の控除

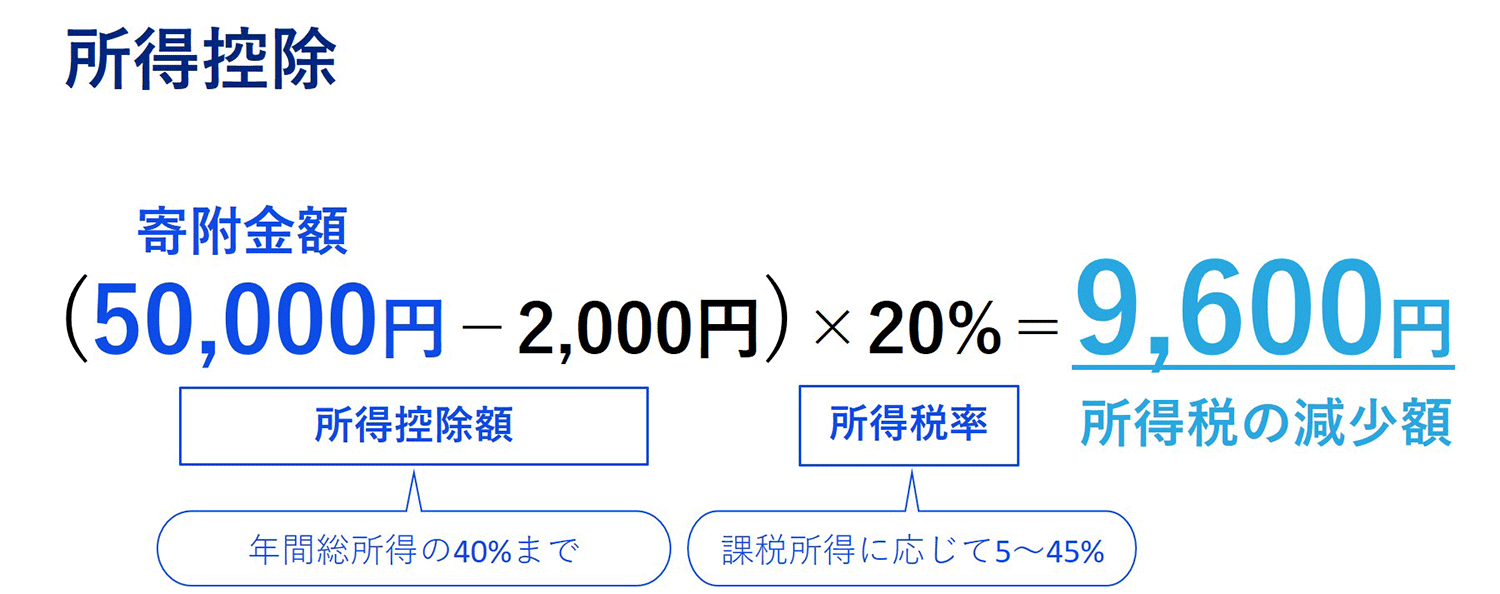

所得税の控除には「所得控除」の適用を受けることができます。

確定申告をすることにより、寄附金額から2,000円を引いた額に所得金額に応じた税率をかけて控除額が算出されます。

所得控除における寄附金の合計額は総所得金額の40%相当額が限度です。

※国立研究開発法人への寄附は個人所得税における税額控除の対象外です。

ここでは、所得税率20%の方に年間5万円をご寄附いただいた場合を例にご説明します。

実際の所得税還付金額は、個人の所得金額・他の控除金額等により異なります。

あくまで目安ですので、ご参考としてお取り扱いください。

税制上の優遇措置 ❷:

個人住民税の控除

お住まいの地域の自治体がJAMSTECへの寄附金を条例で寄附金控除対象としている場合、個人住民税(県・市町村民税)の寄附金税額控除を受けることができます。県と市区町村のどちらも指定している場合は、それぞれ控除されます。

詳しくは、住所地の市町村にお問い合わせください。

なお、JAMSTECは以下の自治体から指定を受けています(2020年4月6日現在、語順)。

- 青森県(むつ研究所で収納されたむつ研究所の活動に関する寄附に限る)

- 高知県(法人の主たる目的である業務に関連する寄附金)

- 沖縄県(国際海洋環境情報センター/GODACで収納されたGODACの活動に関する寄附に限る)

- 神奈川県(神奈川県の区域外に施設を建設するための費用等に充てるものを除く)

- 神奈川県横須賀市(横須賀市の区域外に施設を建設するための費用等に充てるものを除く)

- 神奈川県横浜市(横浜市の区域外に施設を建設するための費用等に充てるものを除く)

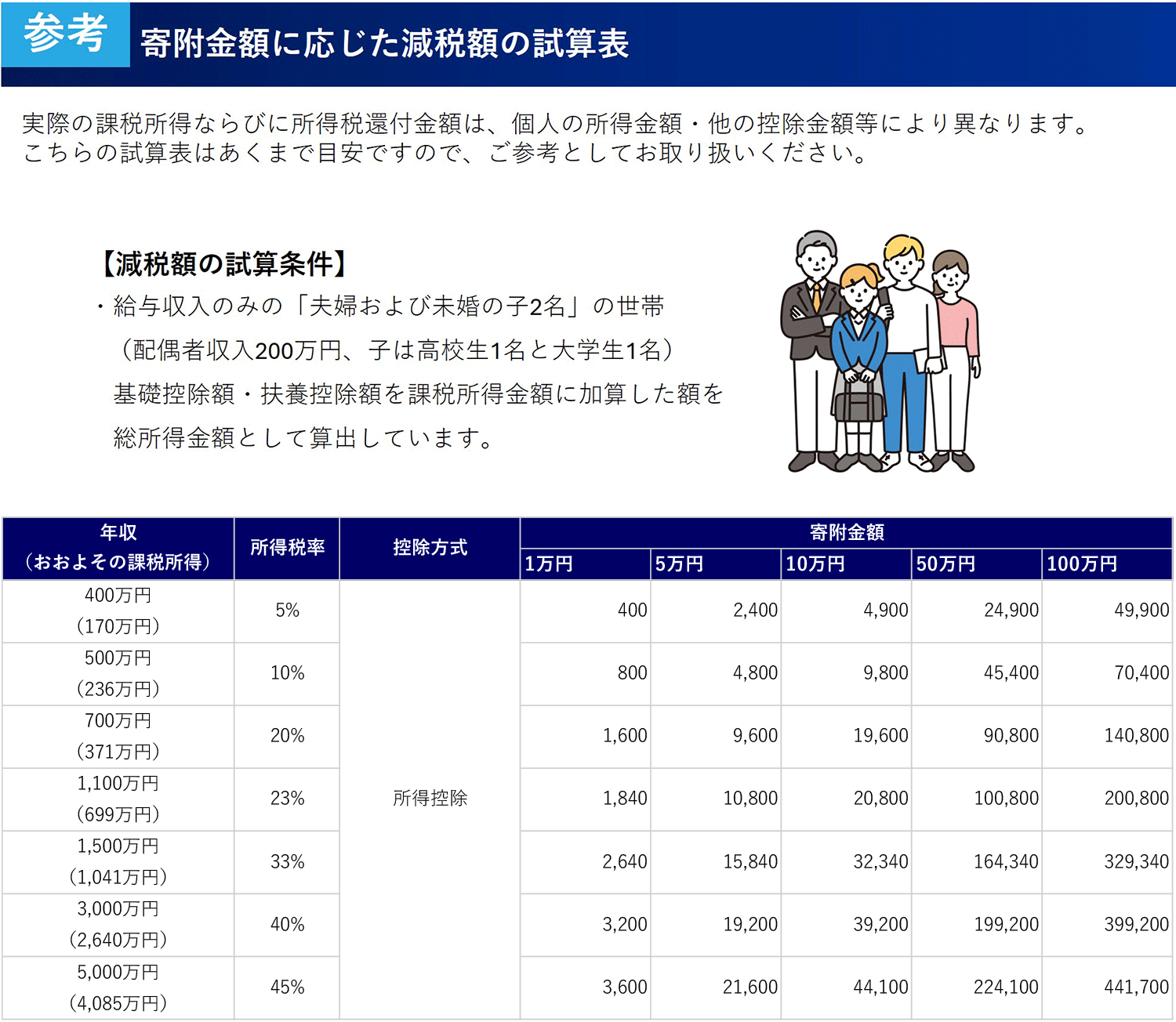

(単位:円)

※税法上の手続きについては、国税庁の「税についての相談窓口」へお問い合わせください。

法人によるご寄附の場合

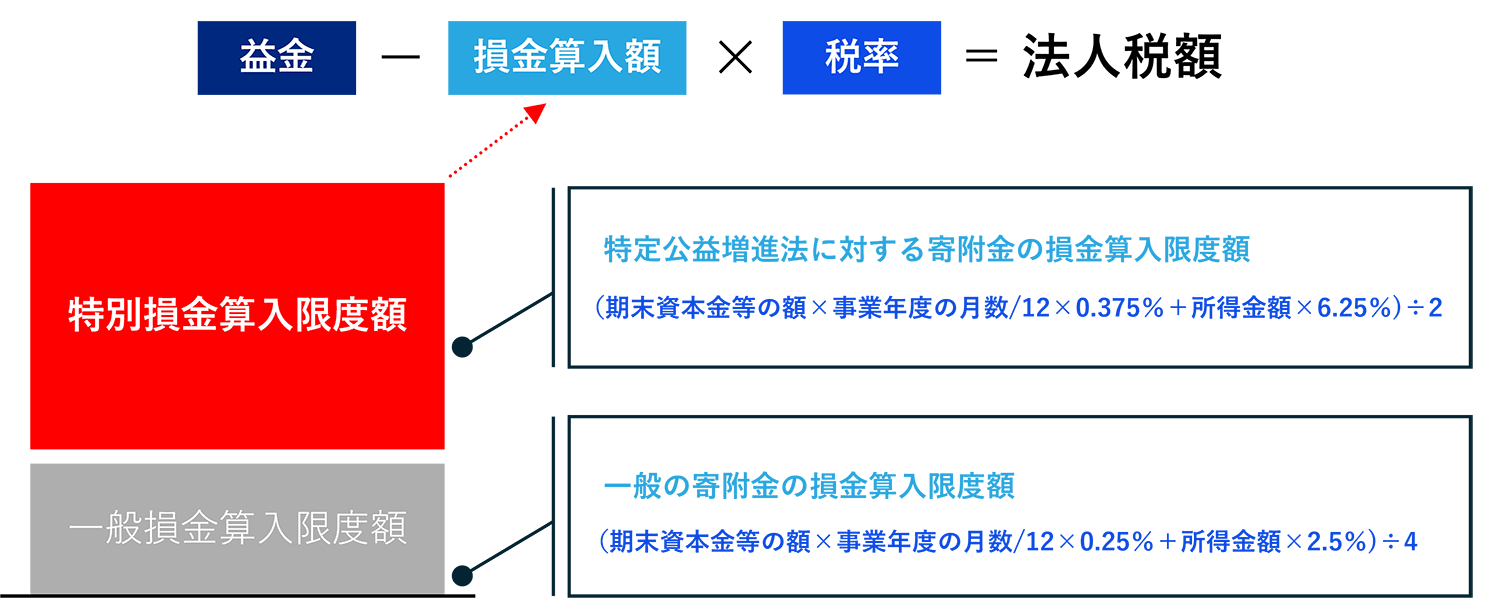

法人が行った寄附については、一般の寄附金の損金算入限度額とは別枠で損金として算入することができます。

税制上の優遇措置:

特定公益増進法人に対する寄附金の損金算入

法人によるご寄附の場合、一般の寄附金の損金算入限度額に加えて、特別損金算入限度額として、別枠で以下の限度額まで損金算入が認められます。そのため、損金算入額が増えることで法人税の軽減につながることが見込まれます。

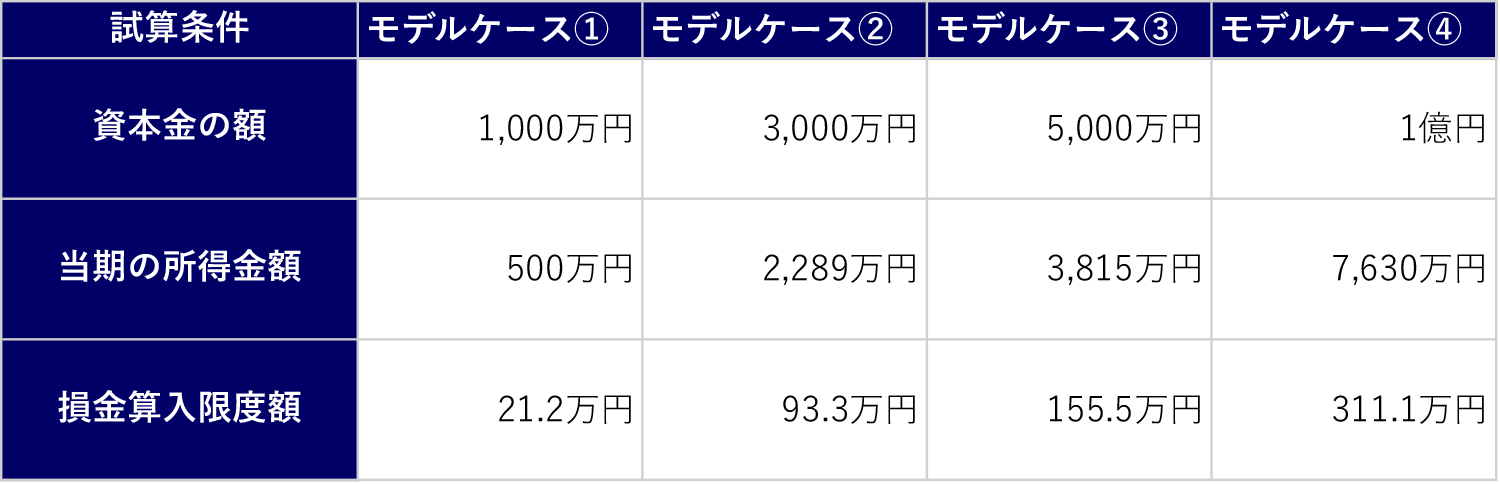

●法人による寄附の損金算入限度額のモデルケース

当期の月数は12カ月で計算しています。

JAMSTEC以外の他法人への寄附をしていない場合の最大の限度額です。

あくまで目安ですので、ご参考としてお取り扱いください。

※税法上の手続きについては、国税庁の「税についての相談窓口」へお問い合わせください。

海洋科学技術戦略部 対外戦略課